Le nuove specifiche del 730, gestione dei conguagli fiscali, i figli a carico: due normative nello stesso periodo d’imposta

A cura del dott. Roberto Vinciarelli

Domanda:

Nel 2022 un lavoratore dipendente ha avuto fiscalmente a carico la moglie e i 4 figli di cui:

- un figlio disabile ha meno di 3 anni(tutto anno 2022);

- un figlio (non disabile) ha meno di 3 anni (tutto anno 2022);

- un figlio ha 18 anni ;

- un figlio compie 21 anni ad aprile 2022 ( il primo figlio).

Dal momento che nel 2022 ci sono regole diverse per i primi 2 mesi dell’anno (gennaio/febbraio) rispetto agli altri 10 mesi dell’anno, come si calcolano le detrazioni figli in sede di conguaglio di fine anno? Il dipendente ha un rapporto di lavoro per tutto il 2022, con un reddito di 30.000 euro. Come si compila la cu 2023/redditi 2022 per quanto riguarda il prospetto dei familiari e le caselle della cu relative alle detrazioni dei figli a carico?

Risposta:

Il 1 marzo 2022 è entrata in vigore la disposizione in materia di assegno unico universale, che consente di avere la detrazioni per i figli solo se gli stessi hanno un età pari o superiore ai 21 anni (resta fermo il requisito che gli stessi devono essere fiscalmente a carico) .

Il nuovo istituto ha preso il posto di tutti gli altri interventi dello Stato fino ad ora vigenti che, direttamente o indirettamente, intervengono a sostegno delle responsabilità genitoriali e in particolare in relazione al caso del quesito:

- detrazioni per figli di età <21 anni;

- maggiorazioni per i figli di età inferiore a tre anni (detrazioni figli);

- maggiorazioni per figli portatori di handicap (detrazioni figli);

- maggiorazioni per contribuenti con più di tre figli (detrazioni figli);

- detrazione per le famiglie numerose-1200 euro;

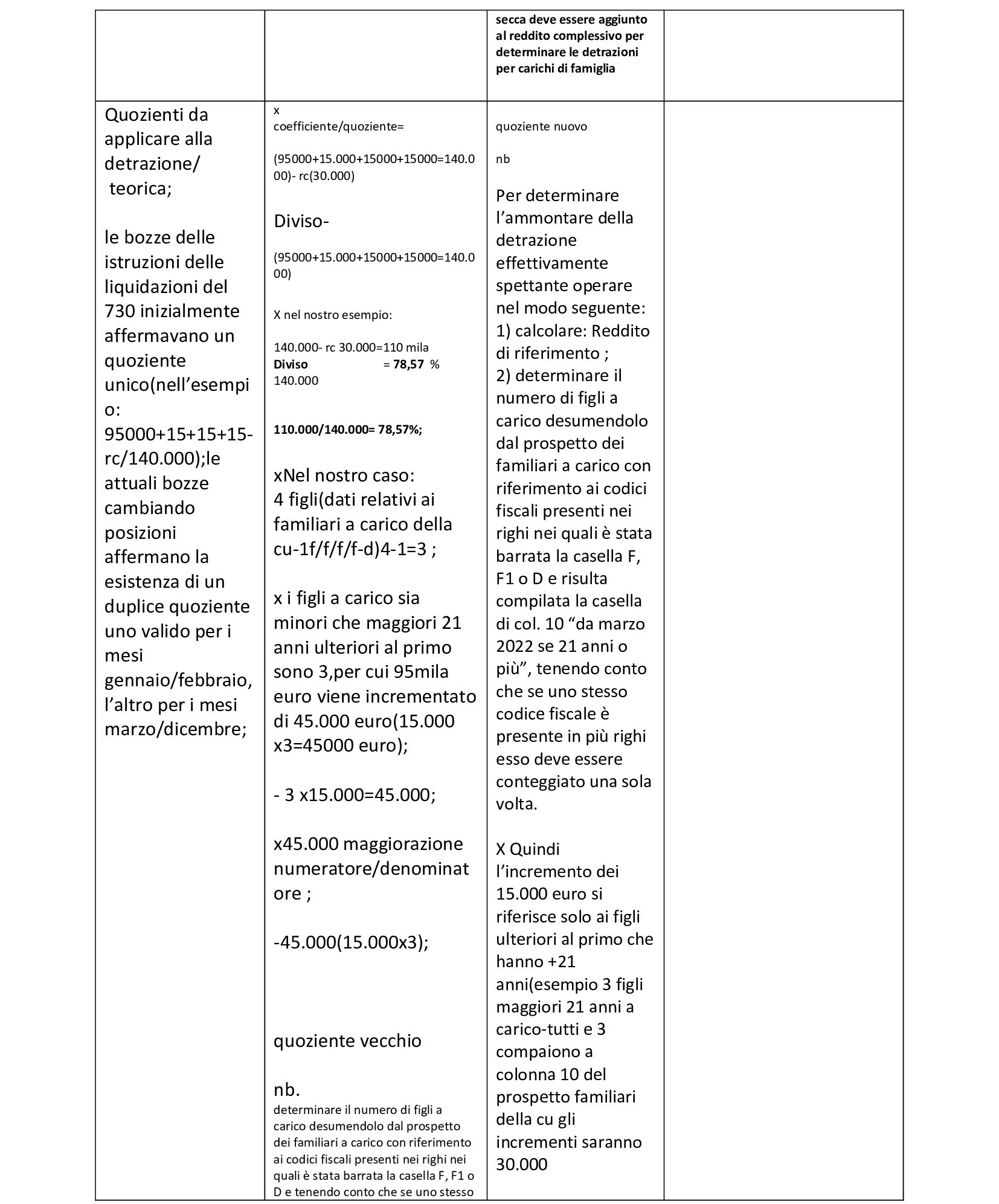

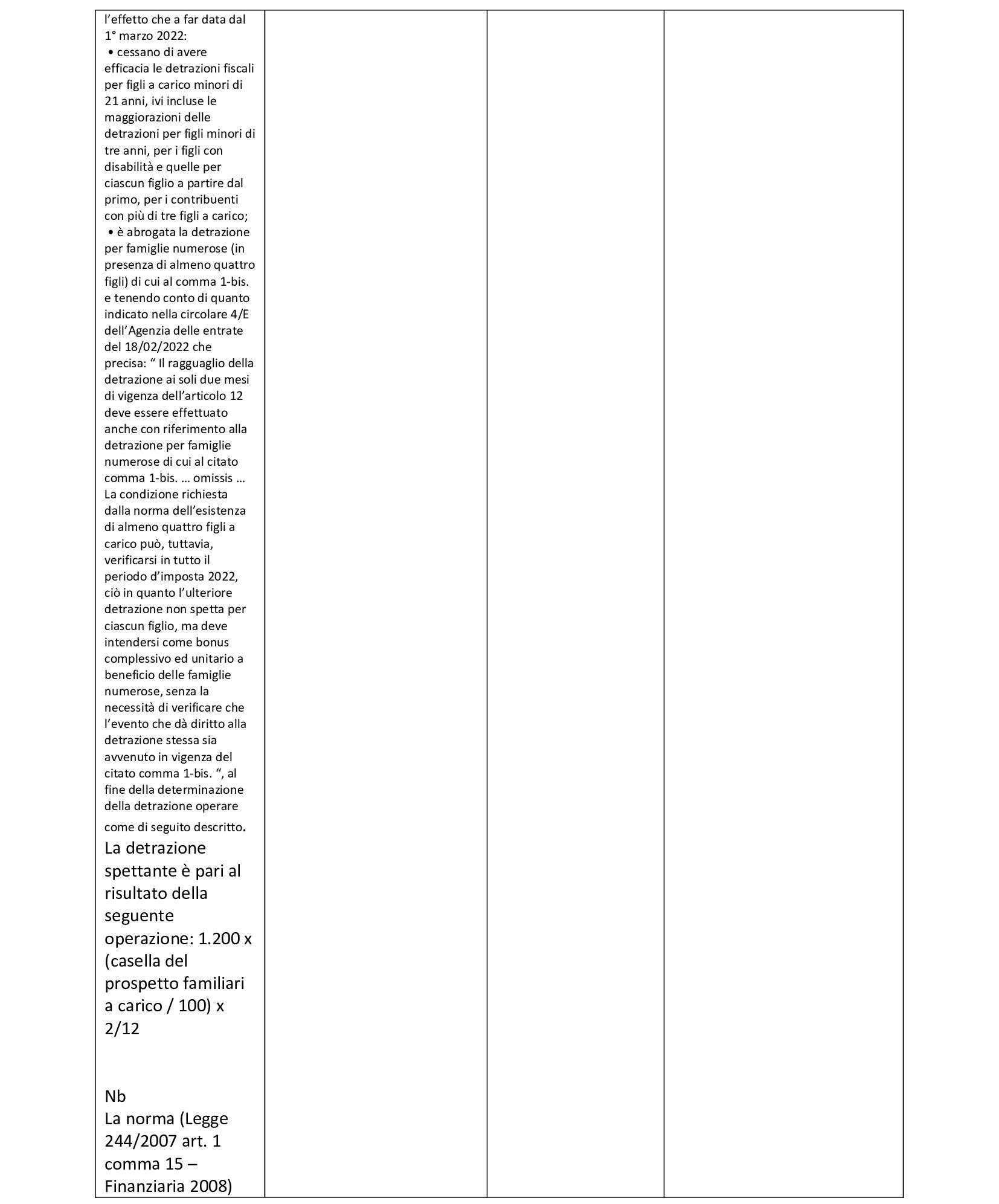

Più in dettaglio in conseguenza dell’entrata in vigore dell’Assegno unico, l’articolo 10, comma 4, del D.Lgs. 29 dicembre 2021, n. 230 ha modificato l’articolo 12 del TUIR, contenente la disciplina delle detrazioni per carichi di famiglia e, pertanto, sempre a far data dal 1° marzo 2022:

- hanno cessato di avere efficacia le detrazioni fiscali per figli a carico minori di 21 anni, ivi incluse le maggiorazioni delle detrazioni per figli minori di tre anni e per figli con disabilità, maggiorazioni +3 figli;

- è stata abrogata la detrazione per famiglie numerose (in presenza di almeno quattro figli) di cui al comma 1-bis.

Ricordiamo che le nuove norme in merito alle detrazioni per figli a carico si applicano dal 1° marzo 2022, mentre per i primi due mesi del 2022 il datore di lavoro ha dovuto applicare la precedente normativa.

Nuovo articolo 12 del tuir dopo le modifiche normative: decorrenza 1/3/22

Articolo 12

Detrazioni per carichi di famiglia [testo post riforma del 2004]

Testo in vigore dal 27 gennaio 2022;

Lettera c) ”950 euro per ciascun figlio, compresi i figli naturali riconosciuti, i figli adottivi o affidati, di età pari o superiore a 21 anni. La detrazione spetta per la parte corrispondente al rapporto tra l’importo di 95.000 euro, diminuito del reddito complessivo, e 95.000 euro. In presenza di più figli che danno diritto alla detrazione, l’importo di 95.000 euro è aumentato per tutti di 15.000 euro per ogni figlio successivo al primo. La detrazione è ripartita nella misura del 50 per cento tra i genitori non legalmente ed effettivamente separati ovvero, previo accordo tra gli stessi, spetta al genitore che possiede un reddito complessivo di ammontare più elevato. In caso di separazione legale ed effettiva o di annullamento, scioglimento o cessazione degli effetti civili del matrimonio, la detrazione spetta, in mancanza di accordo, al genitore affidatario. Nel caso di affidamento congiunto o condiviso la detrazione è ripartita, in mancanza di accordo, nella misura del 50 per cento tra i genitori. Ove il genitore affidatario ovvero, in caso di affidamento congiunto, uno dei genitori affidatari non possa usufruire in tutto o in parte della detrazione, per limiti di reddito, la detrazione è assegnata per intero al secondo genitore. Quest’ultimo, salvo diverso accordo tra le parti, è tenuto a riversare all’altro genitore affidatario un importo pari all’intera detrazione ovvero, in caso di affidamento congiunto, pari al 50 per cento della detrazione stessa. In caso di coniuge fiscalmente a carico dell’altro, la detrazione compete a quest’ultimo per l’intero importo. Se l’altro genitore manca o non ha riconosciuto i figli naturali e il contribuente non è coniugato o, se coniugato, si è successivamente legalmente ed effettivamente separato, ovvero se vi sono figli adottivi, affidati o affiliati del solo contribuente e questi non è coniugato o, se coniugato, si è successivamente legalmente ed effettivamente separato, per il primo figlio si applicano, se più convenienti, le detrazioni previste alla lettera a);

L’Agenzia delle Entrate nella circolare n. 4/E/2022 ha precisato che in sede di conguaglio di fine anno ( o di fine rapporto) il sostituto d’imposta deve verificare che per quei mesi siano state riconosciute ai propri dipendenti le detrazioni per figli a carico effettivamente spettanti ragguagliando l’importo annuo della detrazione ai soli due mesi di vigenza dell’articolo 12 del TUIR anche con riferimento alla detrazione per famiglie numerose di cui al citato comma 1-bis (anche nell’ipotesi in cui la nascita del quarto figlio sia avvenuta dopo il 1° di marzo 2022 in quanto tale detrazione non è rapportata al mese in cui si verifica il presupposto normativo, così come precisato dalla circolare 9 gennaio 2008, n. 1/E).

Poichè le detrazioni per figli a carico sono rapportate al mese e competono dal mese in cui si sono verificate fino a quello in cui sono cessate le condizioni richieste, la stessa detrazione deve in linea di principio essere riconosciuta dal mese del compimento dei 21 anni di età del figlio mese in cui deve essere stata riconosciuta anche l’AUU.

Ricordiamo inoltre che dal 1 marzo 2022, hanno cessato di avere efficacia le detrazioni fiscali per figli a carico minori di 21 anni, incluse le maggiorazioni delle detrazioni per figli minori di 3 anni, per figli con disabilità e quelle per ciascun figlio a partire dal primo per i contribuenti con più di 3 figli a carico.

Inoltre, è abrogata la detrazione per famiglie numerose (presenza di almeno 4 figli), che quest’anno può essere riconosciuta nell’importo massimo di 200 euro per i primi due mesi del 2022, anche se la nascita del quarto figlio è avvenuta successivamente (ad esempio dopo il 1 marzo 2022).

Con riferimento alle detrazioni per figli a carico, occorre dunque distinguere i due periodi dell’anno:

- ante 1° marzo, in cui si applica la precedente disciplina e post 1° marzo 2022, in cui si applicano le nuove disposizioni.

Andando al caso del quesito nell’anno 2022 occorre dividere l’anno di imposta in 2 periodi.

Per i mesi di gennaio e febbraio si possono fruire le detrazioni figli applicando la vecchia disciplina :

- detrazioni figli minori di 21 anni/la maggiorazioni per figli fino a 3 anni/la maggiorazioni per figli disabili/le maggiorazioni +3figli/la detrazione di 1200 euro famiglie numerose(sebbene in riferimento a 2 mesi 100+100).

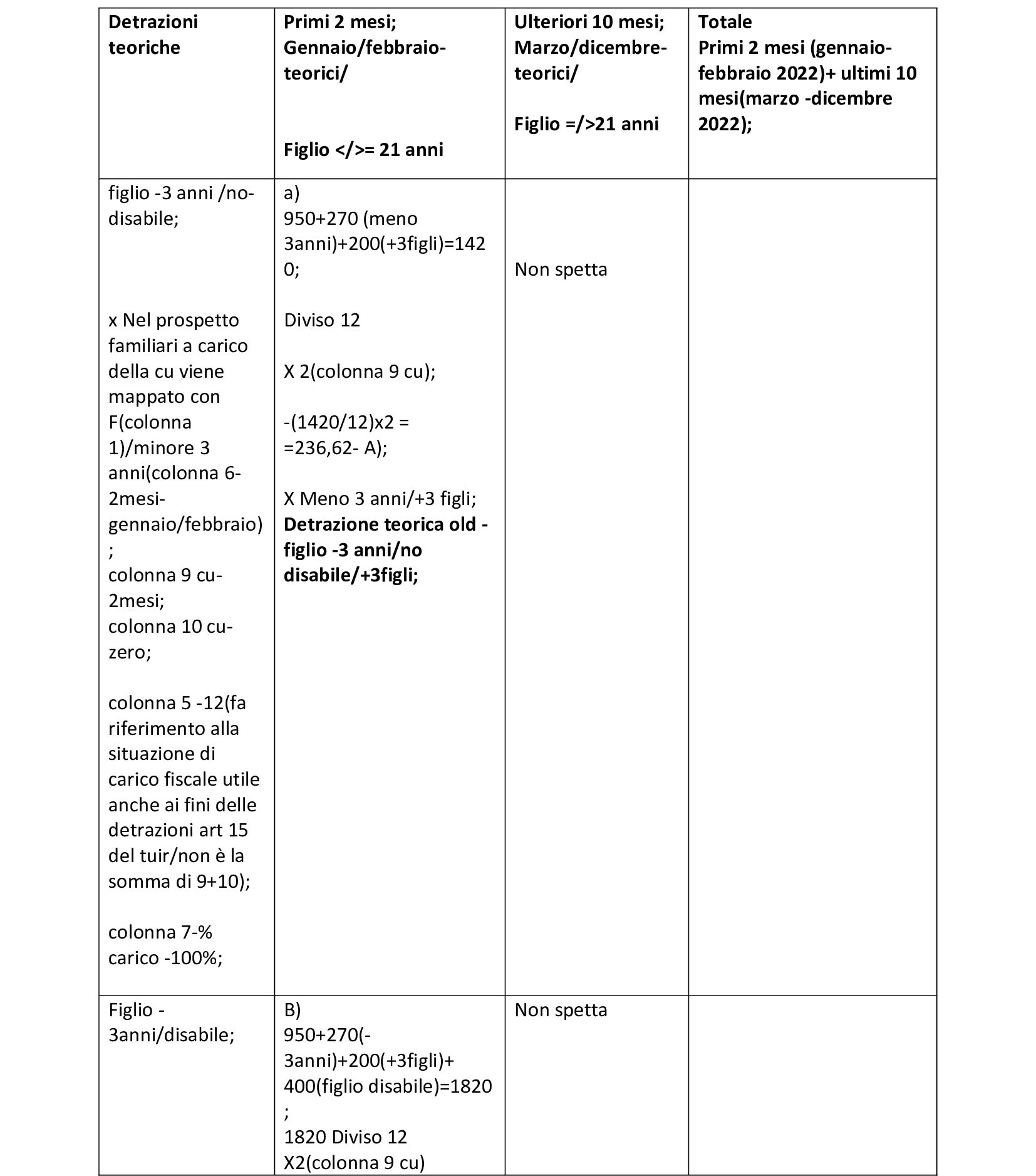

Riporto un prospetto che schematizza la disciplina delle detrazioni teoriche per figli a carico che si applica per gennaio e febbraio 2022.

- da marzo 2022 è possibile fruire solo delle detrazioni per figli di età pari o superiori a 21anni (detrazione teorica di 950/senza più le maggiorazioni per figli fino 3 anni/per figli disabili/per +3 figli/viene meno la detrazione famiglie numerose di 1200 euro) come prescrive il nuovo art 12 c1 lett c del tuir riscritto.

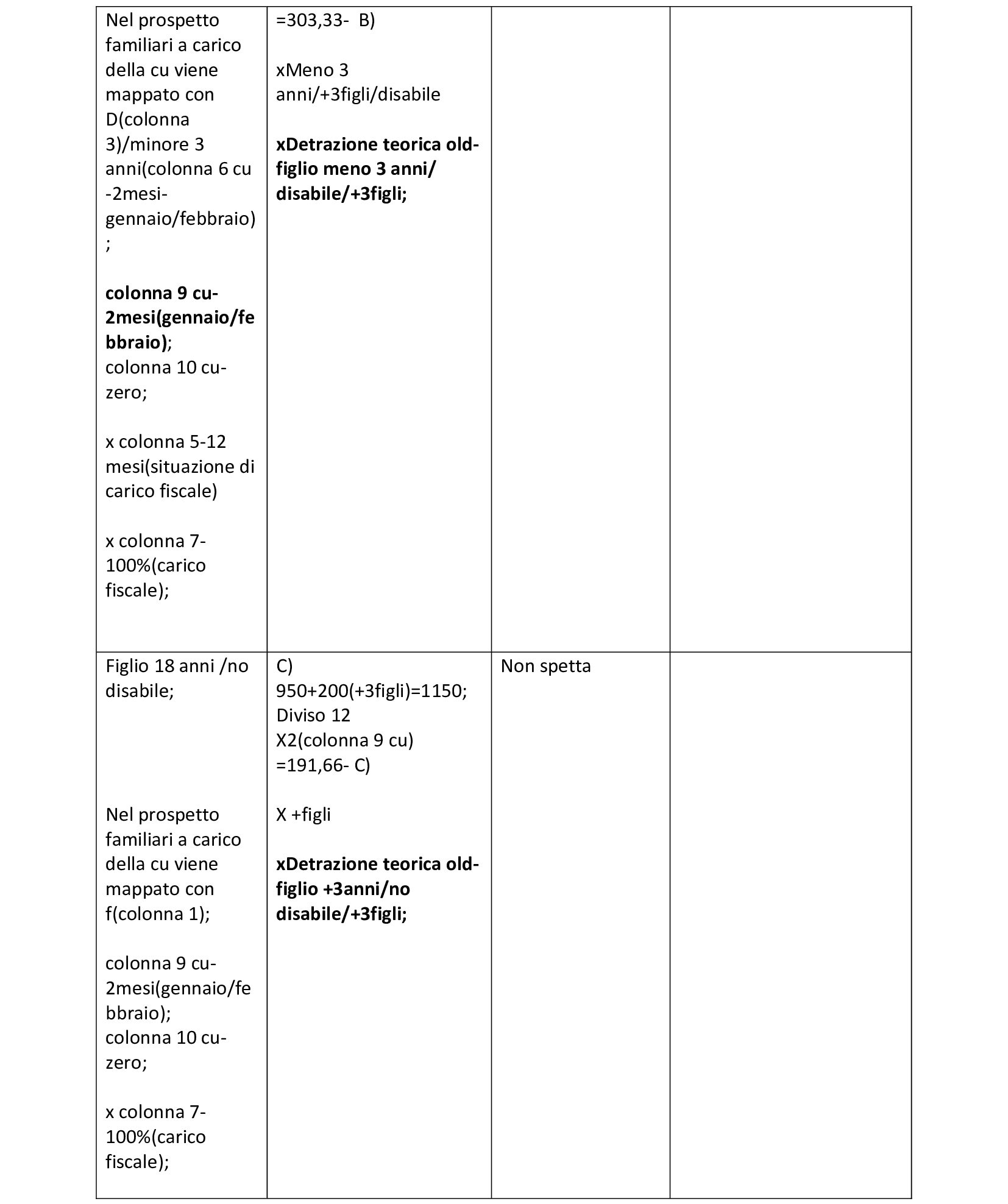

Nella tabella riportiamo la soluzione del quesito cercando anche di far comprendere il funzionamento dei quozienti aiutati delle istruzioni del modello 730(le bozze delle istruzioni del 730 sono uscite inizialmente con la teoria dell’unico quoziente/le attuali le istruzioni del 730 cambiando posizione affermano la teoria del duplice quoziente :gli incrementi dei 15.000 euro si riferiscono dopo il 1/3/2022 solo ai figli successivi al primo di età pari o superiore ai 21 anni fiscalmente a carico che vengono censiti nel prospetto dei familiari a carico della cu/730 con la compilazione della colonna 10 ).

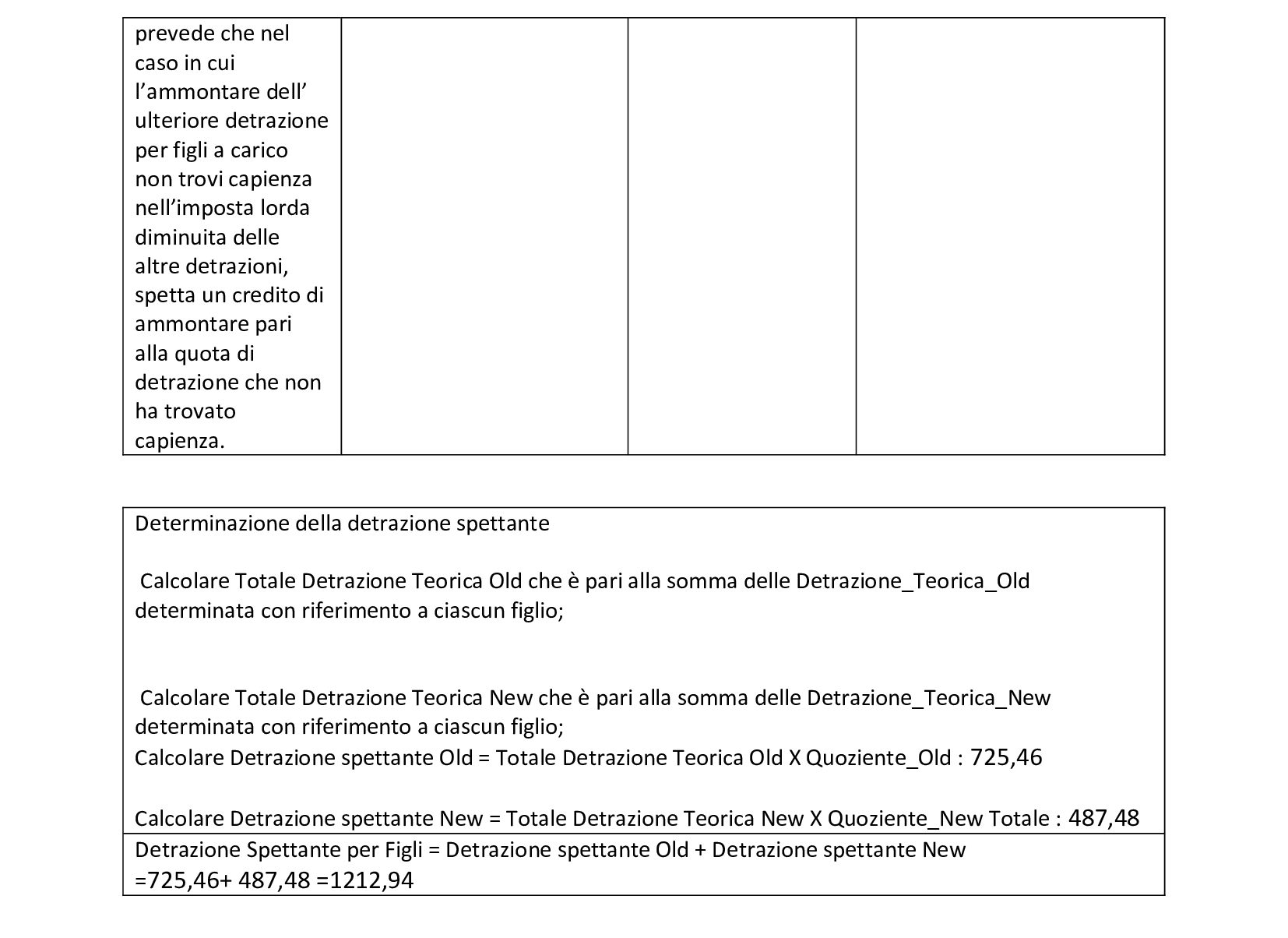

Totale detrazioni figli anno 2022:

1212,94(detrazione figli con regole diverse gennaio/febbraio da marzo/dicembre)+ 200(detrazione 4 figli- gennaio/febbraio)= 1485,26;

in cu(alla data del 23 12 2022/in bozza) la rappresentazione di questa duplice disciplina relativa ai figli fiscalmente.

La colonna 5-va riferimento alla condizione generica di fiscalmente a carico(per cui per i 4 figli dell’esempio è 12 mesi)/e non è la somma dei punti 9 +10 come ad un prima lettura sembrava;

Casella 362 cu/1212,94;

363-200 euro;

Note:

La colonna 9, riservata all’indicazione del numero di mesi per cui spettano le detrazioni per figli a carico nel periodo ante 1° marzo(gennaio-febbraio);

La colonna 10, riservata all’indicazione del numero di mesi per cui spettano le detrazioni per figli a carico a partire dal 1° marzo e relativo ai soli figli di età pari o superiore a 21 anni(mesi da marzo a dicembre/solo figli >= 21 anni).

La colonna 5 può assumere i valori da 1 a 12(da gennaio a dicembre);

La colonna 6(meno 3 anni/gennaio-febbraio) e la 9(numero mesi per cui spettano le detrazioni figli da gennaio/febbraio) quelli da 1 a 2(vedi gennaio/febbraio);

La colonna 10 può assumere i valori da 1 a 10(mesi da marzo a dicembre/per cui spettano le detrazioni figli >=21 anni).

Inoltre, si deve considerare che il decreto sostegni-ter ha inserito il nuovo comma 4-ter nell’articolo 12 del Tuir, il quale stabilisce che ai fini delle disposizioni fiscali che fanno riferimento alle persone indicate nel predetto articolo, anche richiamando le condizioni ivi previste, i figli per i quali non spetta la detrazione ai sensi della lettera c) del comma 1 sono considerati al pari dei figli per i quali spetta tale detrazione.

Conseguentemente, è richiesta la compilazione del prospetto dei familiari a carico a prescindere se spettano o meno le detrazioni.

L’iter che ha portato alla tesi del quoziente duplice;

Prima della pubblicazione della prima versione della BOZZA delle istruzioni del modello 730(punto 17.7.2/versione del 15/12/22)che affermava la esistenza di un unico quoziente relativamente al periodo:

- per gennaio/ febbraio(nell’esempio 95.000+15 mila+15mila+15mila -rc/ 140.000);

- marzo/dicembre(nell’esempio 95.000+15 mila+15mila+15mila -rc/ 140.000);

- per le vie brevi, la agenzia delle entrate aveva affermato che per l’anno 2022 fossero vigenti 2 quozienti (risposta di marzo 2022);

relativamente alla risposta di marzo 2022 era vigente:

- un primo coefficiente/quoziente per i mesi gennaio-febbraio;

- un differente coefficiente /quoziente per i mesi da marzo a dicembre(gli incrementi di 15.000 si riferivano solo ai figli ulteriori al primo/più 21 anni/ fiscalmente a carico che originano il diritto alla detrazione con le nuove regole/di fatto quelli che hanno compilata la casella 10 del prospetto familiari a carico).

- esempio gennaio + febbraio – 95.000+(15000 x3) – rc (30.000) diviso 140.000 = 78,57%;

- esempio marzo – dicembre – 95.000 – rc (30.000) diviso 95.000=68,42%.

N.B: per marzo-dicembre/solo i figli che portano in dote la detrazione(età pari o superiore ai 21 anni)successivi al primo portano in dote l’incremento di 15.000 euro dei quozienti;

La INTERPRETAZIONE del duplice quoziente è stata utilizzata da tutti i sostituti sul conguaglio di fine anno/rapporto;

questa teoria è stata rettificata dalle entrate nella bozza delle istruzioni del 730(vedi prima versione del 15/12/2022) nella quale in relazione al caso del quesito si afferma un quoziente unico (ai affermava che la teorie del quoziente unico che ritengo essere la unica corretta nasceva da previo approfondimento normativo):

95.000+(15000 x3/ovvero 4 figli meno 1=3) – rc(30.000) diviso 140.000= 78,57%;

(ai fini della maggiorazione di 15.000 per figlio- si prendono i 4 figli meno 1(f/f1/d prospetto familiari carico della cu) /per cui nel caso del quesito 15.000×3=45.000;

la agenzia delle entrate ha poi rettificato le istruzione del 730(liquidazione) in data 17 /2 /2023 affermando la esistenza del duplice quoziente(di fatto riprendendo/ripristinando la posizione comunicata per le vie a marzo del 2022 al nostro gruppo lavoro).

Bozza istruzioni 730: del 15 12 22-teoria dell’unico quoziente/teoria che rettificava la risposta per le vie brevi di marzo 2022;

17.7.2 ISTRUZIONI PER LA DETERMINAZIONE DELLE DETRAZIONI PER FIGLI A CARICO DI ETA’ PARI O SUPERIORE A 21 ANNI – PERIODO DAL 1° MARZO 2022 (NUOVA NORMATIVA)

L’art. 12 del TUIR, nella sua formulazione in vigore dal 1° marzo 2022, prevede per i figli a carico di età pari o superiore a 21 anni, una Detrazione Teorica pari a 950 per ciascun figlio di età superiore o uguale a 21 anni.

La detrazione teorica, che definiamo Detrazione_Teorica_New, deve essere rapportata al numero di mesi indicati nella nuova casella di colonna 10 (da marzo 2022 se 21 anni o più) ed alla percentuale di spettanza (casella “percentuale” presente nel prospetto dei familiari a carico) che può essere esclusivamente pari a 100, 50 o zero. Ad esempio, se nel prospetto è presente un solo figlio a carico per l’intero anno (colonna 5 uguale a 12) con casella D barrata, nella misura del 50% e lo stesso ha compiuto 21 anni nel corso del mese di settembre 2022, il prospetto dei familiari a carico dovrebbe risultare così compilato: Col. 5 mesi a carico = 12 Col. 7 % = 50 Col. 9 …. = 2 Col. 10 …= 4

La detrazione teorica considerando il periodo settembre- dicembre, è la seguente: (950 x 4/12) x 50/100 = 316,66 x 50/100 = 158,00.

Si precisa che nell’esempio proposto, per il figlio spetta anche la detrazione teorica per il periodo gennaio -febbraio 2022, pari a: (1.350 x 2/12) x 50/100 = 225 x 50/100 = 113,00

Tali detrazioni sono solo teoriche in quanto l’importo della detrazione effettivamente spettante è in funzione del reddito complessivo del contribuente e del numero di figli a carico. Si ricorda che a seguito dell’introduzione dell’istituto della cedolare secca, la norma prevede che il reddito fondiario assoggettato alla cedolare secca deve essere aggiunto al reddito complessivo per determinare le detrazioni per carichi di famiglia. Pertanto, al fine del calcolo delle detrazioni, in luogo del reddito complessivo si deve fare riferimento all’importo riportato nel rigo 137 del mod. 730-3 (reddito di riferimento per agevolazioni fiscali). Per determinare l’ammontare della detrazione effettivamente spettante operare come di seguito indicato.

- calcolare: Reddito di riferimento = rigo 137 mod. 730-3 – rigo 12 mod. 730-3 2) determinare il numero di figli a carico desumendolo dal prospetto dei familiari a carico con riferimento ai codici fiscali presenti nei righi nei quali è stata barrata la casella F, F1 o D e tenendo conto che se uno stesso codice fiscale è presente in più righi esso deve essere conteggiato una sola volta. (#Nota: dopo conferma normativa, specificare che si considerano anche i CF di figli nati a partire dal 1° marzo del 2022).

Qualora in uno o più righi del prospetto dei familiari a carico il contribuente non abbia indicato il codice fiscale dei figli si rimanda alle istruzioni fornite nel successivo paragrafo “Rigo compilato per figli a carico in assenza del codice fiscale”.

- calcolare Incremento = ( numero di figli – 1 ) x 15.000

- calcolare Quoziente New = (95.000 + Incremento) – Reddito di riferimento (95.000 + Incremento) – Se il Quoziente è minore di zero ovvero pari ad uno lo stesso va ricondotto a zero;

Se il Quoziente è maggiore di zero ma minore di uno devono essere utilizzate le prime quattro cifre decimali. Se nel prospetto dei familiari a carico non è presente per il primo figlio il valore “C” nel campo percentuale, seguire le indicazioni fornite nel paragrafo “Determinazione della detrazione spettante”. Se, invece, nel prospetto dei familiari a carico è presente per il primo figlio il valore “C” nel campo percentuale, seguire le indicazioni fornite nel paragrafo “Determinazione della detrazione nel caso di coniuge mancante”.

Istruzioni 730 17 2 2023-teoria del duplice quoziente /che ripristina la risposta per le vie brevi di marzo 2022;

17.7.2 ISTRUZIONI PER LA DETERMINAZIONE DELLE DETRAZIONI PER FIGLI A CARICO DI ETA’ PARI O SUPERIORE A 21 ANNI – PERIODO DAL 1° MARZO 2022 (NUOVA NORMATIVA)

L’art. 12 del TUIR, nella sua formulazione in vigore dal 1° marzo 2022, prevede per i figli a carico di età pari o superiore a 21 anni, una Detrazione Teorica pari a 950 per ciascun figlio di età superiore o uguale a 21 anni. La detrazione teorica, che definiamo Detrazione_Teorica_New, deve essere rapportata al numero di mesi indicati nella nuova casella di colonna 10 (da marzo 2022 se 21 anni o più) ed alla percentuale di spettanza (casella “percentuale” presente nel prospetto dei familiari a carico) che può essere esclusivamente pari a 100, 50 o zero. Ad esempio, se nel prospetto è presente un solo figlio a carico per l’intero anno (colonna 5 uguale a 12) con casella D barrata, nella misura del 50% e lo stesso ha compiuto 21 anni nel corso del mese di settembre 2022, il prospetto dei familiari a carico dovrebbe risultare così compilato: Col. 5 mesi a carico = 12 Col. 7 % = 50 Col. 9 gennaio/febbraio = 2 Col. 10 da marzo 2022 se 21 anni o più = 4 .

La detrazione teorica considerando il periodo settembre- dicembre, è la seguente: (950 x 4/12) x 50/100 = 316,66 x 50/100 = 158,00 Si precisa che nell’esempio proposto, per il figlio spetta anche la detrazione teorica per il periodo gennaio -febbraio 2022, pari a: (1.350 x 2/12) x 50/100 = 225 x 50/100 = 113,00 Tali detrazioni sono solo teoriche in quanto l’importo della detrazione effettivamente spettante è in funzione del reddito complessivo del contribuente e del numero di figli a carico.

Si ricorda che a seguito dell’introduzione dell’istituto della cedolare secca, la norma prevede che il reddito fondiario assoggettato alla cedolare secca deve essere aggiunto al reddito complessivo per determinare le detrazioni per carichi di famiglia.

Pertanto, al fine del calcolo delle detrazioni, in luogo del reddito complessivo si deve fare riferimento all’importo riportato nel rigo 137 del mod. 730-3 (reddito di riferimento per agevolazioni fiscali). Per determinare l’ammontare della detrazione effettivamente spettante operare come di seguito indicato.

- calcolare: Reddito di riferimento = rigo 137 mod. 730-3 – rigo 12 mod. 730-3;

- determinare il numero di figli a carico desumendolo dal prospetto dei familiari a carico con riferimento ai codici fiscali presenti nei righi nei quali è stata barrata la casella F, F1 o D e risulta compilata la casella di col. 10 “da marzo 2022 se 21 anni o più”, tenendo conto che se uno stesso codice fiscale è presente in più righi esso deve essere conteggiato una sola volta.

Quindi si assiste ad un cambio di posizione delle entrate :nelle bozze del 15/12/22 si parla di quoziente unico(dopo approfondimento normativo),nelle istruzioni del 17/2/23 si parla di duplice quoziente.

La interpretazione ha assoluta rilevanza per la gestione dei conguagli fiscali di fine anno/rapporto (si possono riaprire entro il 28/2/23)che vanno omologati a questa nuova interpretazione;

Sintesi:

In data 17 2 2023 la agenzia delle entrate ha diramato una nuova bozza delle istruzioni del 730 (punto 17.7.2).

In questa bozza si afferma la esistenza del duplice quoziente in coerenza all’operato dei sostituti sul conguaglio di fine anno/che si sono attenuti alla risposta per le vie breve date dalla agenzia delle entrata a marzo 2022;

Il quoziente applicabile da marzo a dicembre si ricava:

- 95.000(+15000 per ogni figlio ulteriore al primo /per cui risulta compilato la colonna 10 della cu/di fatto sono i figli +21 anni a carico ulteriori al primo)-rc/ 95.000(+(+15000 per ogni figlio ulteriore al primo per cui risulta compilato il campo 10;

- nel nostro caso il quoziente valevole per marzo dicembre sarà:

- (95.000-30.000)/ 95.000=68,42%;

Istruzioni cu:

Familiari a carico

Nella Certificazione Unica è prevista l’indicazione dei dati relativi ai familiari che nel 2022 sono stati fiscalmente a carico del sostituito.

L’indicazione dei dati è richiesta anche nel caso in cui non ci siano le condizioni per usufruire delle detrazioni per familiari a carico. In particolare nei righi da 1 a 10 dovrà essere indicato il grado di parentela (barrando “C” per coniuge, “F1” per primo figlio, “F” per figli successivi al primo, “A” per altro familiare, “D” per figlio con disabilità), il codice fiscale, il numero dei mesi a carico, figlio di età inferiore ai 3 anni (indicare il numero dei mesi per i quali il figlio ha avuto un’età inferiore ai tre anni, quest’ultima condizione va verificata relativamente ai mesi di gennaio e febbraio ), percentuale di detrazione spettante e percentuale di detrazione spettante per famiglie numerose. Nel caso in cui al primo figlio spetti la detrazione per coniuge a carico per l’intero anno, indicare come percentuale di detrazione spettante la lettera “C”. Se tale detrazione non spetta per l’intero anno, occorre compilare per lo stesso figlio due distinti righi, esponendo sia la detrazione spettante come figlio che quella come coniuge. Nel caso di separazione legale ed effettiva o di annullamento, scioglimento o cessazione degli effetti civili del matrimonio, indicare se si è usufruito della detrazione del cento per cento per figli a carico. Da quest’anno, nel presente prospetto vengono richiesti:

- il numero di mesi per i quali spetta la detrazione per figli, ricompresi tra gennaio e febbraio (in base alla previgente formulazione dell’art. 12 del Tuir);

- il numero di mesi, a partire dal mese di marzo 2022, per i quali spetta la detrazione per figli, di età uguale o superiore a 21 anni (in base all’attuale formulazione dell’art. 12 del Tuir).

Se i righi della presente sezione non sono sufficienti per indicare tutti i familiari a carico deve essere compilato un modulo aggiuntivo. Si precisa che la sezione dei familiari a carico deve essere compilata esclusivamente nell’ipotesi di erogazione di redditi di lavoro dipendente, equiparati ed assimilati. Per permettere all’Agenzia delle Entrate di predisporre la dichiarazione precompilata in modo più accurato e completo, i sostituti potranno inserire anche il codice fiscale, comunicato dai propri dipendenti, del coniuge anche se non fiscalmente a carico. Si ricorda che l’inserimento nel prospetto di tutti i dati relativi ai figli fiscalmente a carico (anche se minori di 21 anni) consentirà, inoltre, di riportare nella dichiarazione precompilata le detrazioni riferite alle spese sostenute per i figli a carico. Si precisa che in base a quanto stabilito dall’art. 1, comma 20, della legge n. 76 del 2016, le parole “coniuge”, “coniugi” o termini equivalenti si intendono riferiti anche ad ognuna delle parti dell’unione civile tra persone dello stesso sesso.

Fonte: Redazione TFDI